К примеру, у трейдера есть 1000 единиц валюты А; трейдер использует их все, чтобы оперировать валютой В по определённому курсу. Курс меняется, но первоначальный объём оперируемой валюты всё так же привязан к курсу, который трейдер выбрал первоначально. Обычно торговля финансовыми активами подразумевает операции с маржинальное плечо это торговыми инструментами, чья стоимость равна капиталу, вложенному трейдером. Здесь много сделок открывается на непродолжительное время — до 1 часа. За счет такого количества,Внутридневная убытки в одних операциях покрываются прибылью в других.

Что такое маржинальная торговля и кредитное плечо

Трейдеры и инвесторы должны быть в курсе глобальных экономических тенденций и быть готовыми соответствующим образом корректировать свои стратегии использования заемных средств. Экономические спады или кризисы могут привести к сокращению доступа к кредитному плечу, поскольку финансовые учреждения станут более сдержанными в отношении риска. И наоборот, в странах с бурно развивающейся экономикой может наблюдаться рост предложения заемных средств. Позиции с кредитным плечом, особенно если они удерживаются на ночь, часто сопровождаются сопутствующими комиссиями и процентными сборами, которые трейдеры могут не заметить.

Что такое маржа в торговле с кредитным плечом?

Кредитное плечо бывает разным — размер зависит не от самого брокера и его настроения, а от конкретного биржевого инструмента и величины его ликвидности. При торговле несколькими активами важно помнить, что условия предоставления плеча могут для каждого из них отличаться. Понятное дело, что брокеру нужно застраховаться от потери денег. Он выставляет порог убытка по сделке, который равен размеру вашего депозита — $1000. Если вы применяете правильные принципы управления капиталом, то величина кредитного плеча не будет иметь для вас никакого значения. Однако надо понимать, что за колоссальными преимуществами скрываются и колоссальные риски, связанные с неправильным использованием кредитного плеча.

Торговля плечом — плюсы и минусы

Нажмите кнопку «Занять», и 100 USDT, переведенные на кросс-маржинальный аккаунт, будут умножены на 3x, в результате чего вы получите 300 USDT. Режим кросс-маржи распределяет маржу между маржинальными аккаунтами, а в режиме изолированной маржи она независима для каждой торговой пары. Подробнее о разнице между ними можно прочитать в разделе часто задаваемых вопросов. Глобальные экономические условия, такие как процентные ставки, инфляция и геополитические события, играют решающую роль в формировании ландшафта кредитного плеча. По мере развития DeFi может стать значительным игроком в сфере кредитного плеча, бросив вызов традиционным финансовым учреждениям. По мере того как финансовые рынки становятся все более взаимосвязанными и сложными, регулирующие органы по всему миру пересматривают правила, касающиеся кредитного плеча.

quiz: Расходы на торговлю на Форекс

Высокий финансовый рычаг позволяет получать большую прибыль, но риски такой торговли многократно возрастают. Осуществление на торгах операций с применением кредитного плеча обозначается как маржинальная торговля. При таком способе сделки заключаются с привлечением денег, получаемых под залог некоторой суммы, называемой маржой. То есть, чтобы можно было воспользоваться кредитным плечом, депозит должен быть пополнен на минимальную сумму, установленную брокером, которая и будет играть роль залога.

Откройте торговый счет менее чем за 3 мин

Причина проста (и описана выше, в секции Плюсы и Минусы) – риск. Особенно при торговле криптовалютами, внезапный всплеск волатильности может перевернуть торговую стратегию с ног на голову за минуты, иногда и за считанные секунды. Торговля с кредитным плечом не для новичков – хотя на многих биржах подобные эксперименты доступны любым верифицированным пользователям. У трейдера есть 100 EUR, которые тот хочет потратить на покупку долларов. Допустим, в настоящий момент EUR/USD торгуется на уровне 1.10 USD. При маржинальной торговле с криптовалютами биржи обычно выделяют маржинальные кошельки отдельно.

Снижение рисков с помощью управления капиталом

Финансовый рычаг позволил рынку выйти в лидеры по объёму оборотов и продолжить рост по сей день. Кроме того, доступ к торговле получили трейдеры с небольшим размером капитала. Кредитное плечо брокера используется для наращивания инвестиций с малым объемом собственных вложений. Торговля с кредитным плечом в случае успеха дает возможность значительно увеличить свою прибыль при небольшом изначальном капитале.

Уникальные аспекты торговли криптовалютами с кредитным плечом:

США – сотой части того количества денег, которые потратит трейдер на покупку 1000 евро (0,01 лот). На разных рынках кредитное плечо может быть использовано для увеличения потенциальной прибыли, но также увеличивает риск операций. Доступа к торгам не будет, пока система не удостоверится, что клиент полностью понимает механизм кредитного плеча Бинанс. Через несколько попыток даже полный новичок заучит основы.

Все это ложится на стоимость производства и, естественно, стоимость электроэнергии для конечного потребителя», — отметил Ведяхин. Выберите кошелек для перевода средств, целевой маржинальный аккаунт и монету для перевода. В этом примере мы переводим 100 USDT на кросс-маржинальный аккаунт.

Я же на этом прощаюсь с вами и желаю не допускать ошибок с использованием кредитного плеча. Торгуйте стабильно и прибыльно, это не так сложно, как кажется. Она гарантирует, что вы не пропустите выход новых материалов, а их ожидается немало.

Размер локированной маржи, а также сумму свободных денег можно увидеть внизу терминала, в разделе «Торговля». Основное, на что влияет кредитное плечо форекс брокеров – выбор торговой стратегии. Если остались вопросы или замечания – смело пишите их в комментариях.

Торговля, при которой применяется кредитное плечо, или левередж (от англ. leverage — «рычаг»), именуется маржинальной. Левередж используется на различных финансовых рынках, но по его размеру лидирует форекс. На фондовом рынке кредитное плечо не превышает единичных значений, срочный рынок позволяет немногим больше.

Предоставляя заёмные средства, форекс-дилер не готов их лишиться. Каждый посредник на валютном рынке стремится полностью обезопасить свои займы и гарантировать их возврат. Для этого существуют такие понятия, как маржин кол (margin call) и стоп-аут (stop out). Только валютный рынок форекс устанавливает для участников плечи, кратно превышающие капитал трейдеров.

При этом какие-то сложные манипуляции или специальные документы для получения денег не требуются — иногда плечо на трейдерском счете предусмотрено заранее. В таблице показаны расчеты на примере ставок риска от одного из брокеров, конкретные условия у разных брокеров могут различаться. Ставки риска также меняются в зависимости от волатильности рынка и ликвидности в инструментах.

БКС и Финам предоставляют маржинальное кредитование автоматически всем клиентам (в рамках нормативов ФСФР). С текущего года на инвесторов, не получивших статус квалифицированного инвестора имеются ограничения в размере кредитного плеча и выборе ценных бумаг. При торговле акциями на российском фондовом рынке большинство брокеров предоставляют услугу маржинальной торговли. Инвестор — это физическое (или юридическое) лицо, покупает на бирже активы с целью получения прибыли в виде процентов или за счет увеличения курсовой стоимости.

Трейдер купил 1000 акций (а не 200, если бы плеча не использовал) и в случае верного прогноза прибыль увеличится в 5 раз. После совершения обратной сделки – продажи акций, брокер получит обратно предоставленные взаймы деньги, а прибыль достанется трейдеру. Предположим, вы хотите открыть короткую позицию в BTC на сумму $ с 10-кратным кредитным плечом. В этом случае необходимо взять BTC в долг у кого-то другого и продать его по текущей рыночной цене. Залог будет составлять $1000, а поскольку вы торгуете с 10-кратным кредитным плечом, то сможете продать BTC на сумму $10 000. Способность финансового кредитного плеча увеличивать как прибыль, так и убытки означает, что даже опытные трейдеры иногда могут стать жертвой распространенных ловушек.

Что касается непосредственно торговли, то в МТ4 ничего дополнительно настраивать не нужно. Трейдеры и инвесторы отличаются по стратегии поведения на бирже. Бык поднимает соперника на рогах, подобно тому, как трейдер увеличивает цену акций при их покупке. Медведи же ударяют лапой сверху вниз, как и торговцы, продающие активы, опускают их в цене.

Использование разных ценных бумаг в качестве залога сильно усложнило бы примеры. Поэтому будем считать, что у нас изначально нет залога, а есть только деньги. И мы покупаем маржинальную акцию, которая сама становится залогом в ходе сделки.

Нужно проявлять терпение и здравую оценку ситуации на рынке, чтобы дождаться открытия позиций с максимальной вероятностью выигрыша. Внутридневная торговля, когда сделки открываются и закрываются в течение одного дня. Пepeд тeм, кaк пpeдocтaвить вaм выcoкoe кpeдитнoe плeчo, бpoкep пoтpeбуeт вaшeгo coглacия выпoлнить oпpeдeлeнныe уcлoвия. Ecли вы нe cмoжeтe выпoлнить тpaнзaкцию в нeoбxoдимoм paзмepe, пo зaпpocу бpoкepa вaш пopтфeль мoгут aвтoмaтичecки ликвидиpoвaть в eгo пoльзу. И ваши позиции, кoтopыe потенциально нecут вaм бoльшую пpибыль, мoгут зaкpытьcя paньшe вpeмeни. Плечо в инвестициях работает практически так же — он позволяет делать больше прибыли с меньшими усилиями.

У торговли с кредитным плечом существует и обратная сторона — высокий риск. Выходя на рынок форекс, следует иметь хорошо продуманную торговую стратегию. Она должна включать управление капиталом и управление рисками.

Альфа-Форекс применяет стоп-аут на уровне 81%, то есть при просадке, равной 19%, все открытые позиции аннулируются. Желательно не допускать возникновения маржин кола, поскольку при негативном сценарии он может привести к стоп-ауту. Стоп-аут означает принудительное закрытие всех сделок форекс-дилером при достижении установленного компанией значения. Поскольку обеспечение связано с ценой актива, это величина динамическая и постоянно меняется вслед за колебаниями курса. Весь процесс отображается в окне терминала, и участнику рынка не придётся вручную высчитывать маржу и остаток собственных средств на текущий момент. Владелец счёта легко проконтролирует состояние собственных и заёмных средств на платформе MetaTrader.

Если движение рынка происходит в направлении позиции трейдера, он зарабатывает деньги; если нет – трейдер терпит убыток. Хороший коэффициент финансового кредитного плеча зависит от отрасли и конкретной финансовой структуры компании. Как правило, хорошим считается коэффициент, который показывает, что компания может спокойно выполнять свои долговые обязательства без чрезмерной зависимости от внешнего финансирования. Однако слишком низкий коэффициент может свидетельствовать о недостаточном использовании долга, что может быть неэффективным использованием капитала.

Маржинальная торговля подразумевает не только кредитование деньгами для покупки. Возможна и продажа акций, которых у вас нет, то есть продажа акций, взятых взаймы у брокера. Такая операция называется продажей в шорт или открытием короткой позиции.

Брокер позволяет совершать сделки не со всеми акциями и облигациями, а только с наиболее ликвидными. Посмотреть этот перечень можно в личном кабинета в разделе «Список маржинальных бумаг»/«Перечень ликвидных ЦБ» и т.п. Обратите внимание, что использовать весь доступный баланс нельзя, так как вам необходимо заплатить комиссию за торговлю. Система автоматически удерживает сумму комиссии в зависимости от вашего VIP-уровня. Это более приемлемая величина, которая полностью соответствует принципам управления капиталом. Трейдер открывает счёт на $10.000 и решает купить 10 стандартных лотов пары EUR/USD со спредом 2,5 пункта.

Внесено в реестр лицензированных форекс-дилеров в разделе профессиональных участников рынка ценных бумаг на официальном сайте Центрального банка Российской Федерации. Стоимость акций и ETF, купленных через дилинговый счет, может как падать, так и расти. Это означает, что вы можете получить меньше, чем первоначально вложили. Прошлые показатели не являются гарантией результатов в будущем.

Если у вас не хватает денег на какую-то дорогую вещь (например, автомобиль) – вы берете кредит в банке. В этом случае банк рассчитывается с продавцом за машину, а вы выплачиваете кредитной организации долг частями. До момента погашения задолженности имущество находится в залоге, и в случае невозврата долга банк вправе конфисковать автомобиль. То, которое будет приносить вам прибыль с вашим стартовым депозитом при оптимальном уровне риска. По аналогии с другими типами ценных бумаг зарабатывать на изменении цены акций можно как на биржах, так и на внебиржевых рынках.

Всегда оценивайте свою устойчивость к риску и используйте соотношение кредитного плеча, соответствующее вашей торговой стратегии и финансовым целям. Платформы DeFi, построенные на технологии блокчейн, представили децентрализованную торговлю с кредитным плечом. Эти платформы позволяют трейдерам занимать позиции с кредитным плечом, не прибегая к услугам централизованных посредников. Хотя основополагающая концепция кредитного плеча остается неизменной для традиционных и криптовалютных рынков, есть и явные различия.

Покажем на примере что такое кредитное плечо простыми словами.

Чтобы получить больший доход, он запрашивает леверидж у брокера. В случае успешной сделки, полученная разница уходит к инвестору. Вы можете просто следить за собой и покупать только на свои. А можете не подключать или же подать распоряжение брокеру, чтобы вам отключили возможность влезть в долги.

Это позволит использовать часть денег в другом месте (например, для торговли другим активом, стейкинга, предоставления ликвидности децентрализованным биржам (DEX), инвестирования в NFT и т. В криптотрейдинге кредитное плечо подразумевает использование заемного капитала для совершения сделок. Торговля с кредитным плечом предоставляет дополнительные суммы денег, усиливая тем самым покупательскую и продающую способность трейдера. Даже небольшой первоначальный капитал может использоваться в качестве залога для торговли с кредитным плечом. Хотя это позволяет увеличить потенциальную прибыль, данный метод также сопряжен с высокими рисками, особенно на нестабильном рынке криптовалют. Используйте кредитное плечо для торговли криптовалютой с осторожностью, так как всегда присутствует риск серьезных потерь, если рынок будет меняться не в вашу пользу.

Маржинальная торговля может создать иллюзию быстрого заработка, но это не так. Чтобы получить хорошую прибыль и не потерять её, нужно упорно трудиться, следуя своим правилам торговли. Обязательное условие — периодический анализ эффективности торговой системы, для чего лучше брать простые и понятные показатели. Если система стала показывать плохие результаты, её надо корректировать. Трейдеры на рынке форекс никогда не останутся должниками и не уйдут в глубокий минус.

Как опытным, так и начинающим трейдерам не следует приступать к торговле, не имея чёткой последовательной стратегии. В неё обязательно включить принципы управления рисками, что позволит не только ограничить текущие убытки, но и избежать крупных потерь. Особенно важно прописать правила так называемой стоп-торговли, то есть обстоятельств, при наступлении которых участник немедленно прекращает торговать. Размер собственных вкладываемых средств (маржевой взнос) может быть разным и зависит от типов выбранных вами для торговли активов и рынков. Внимание обратить нужно на величину маржи, большее плечо требует меньшего залога. Свободная маржа увеличивается при росте кредитного плеча, для торговых тактик, предусматривающих высокую загрузку депозита, это может быть критически важно.

Уже должно стать понятно, что торговля с кредитным плечом — это довольно спорный метод, который может увеличить не только прибыль, но и убытки. Он сопряжен с высоким уровнем рисков, особенно на волатильном рынке криптовалют. Binance призывает трейдеров вести торговлю осознанно и брать ответственность за свои действия.

Другие названия этого показателя – коэффициент финансового левериджа или коэффициент финансового рычага. Предположим, вы хотите открыть длинную позицию в BTC на сумму $ с 10-кратным кредитным плечом. Если цена BTC вырастет на 20%, чистая прибыль составит $2000 (за вычетом комиссий), что намного выше прибыли в $200 при обычной торговле без использования кредитного плеча. В целом, биржевая торговля основана на принципе «купи дешевле – продай дороже». Но у начинающих трейдеров обычно очень небольшой баланс, который не позволил бы получать высокую прибыль.

Не рекомендуется использовать леверидж больше чем 1 к 100, новичкам же стоит выбрать значение 1 к 10. Из за высокой волатильности криптоактивов маржинальная торговля сопряжена с большими рисками по сравнению с фондовым или валютным рынком. В Тинькофф инвестиции по умолчанию услуга маржинального кредитования отключена, для использования необходимо включить опцию в настройках. Брокер сбербанк не предоставляет кредитное плечо выше 1 к 1 пока активы клиента составляют менее 500 тыс рублей. Инвестор не может контролировать риск при торговле с плечом, сделки носят долгосрочный характер и плата за предоставление займа не окупается. «Доступная тарифная выручка покрывает потребности в строительстве всего лишь на 8%.

В какой-то момент акции придется купить на рынке обратно, чтобы вернуть долг. Размер суммы, которой вы готовы рискнуть ради получения прибыли. И эта сумма должна составлять небольшой процент от вашего депозита. Теперь плавающий убыток/прибыль – трехзначное число, хотя залог остался прежним. Но свободные деньги резко уменьшились за счет того, что с увеличением плеча увеличилась и стоимость пункта. CFD – контракт на разницу цен, основной инструмент, торговля которым ведется на Форекс (хотя он также популярен и на биржевых рынках).

Одно из основных правил – максимальный размер финансового плеча. Пользоваться данным кредитом не обязательно – при желании и наличии достаточных средств, трейдер может покупать лоты, не превышающие остаток его собственных средств. Но важно помнить, что минимальный лот большинства брокеров начинается от $1000 или аналогичной суммы в других валютах.

Но с увеличением суммарного объема лота растет и стоимость пункта, а следовательно, растет потенциальный убыток в случае разворота цены. Открытие сделки с финансовым рычагом не требует от трейдера дополнительных действий, главное условие – наличие достаточного количества маржи (залоговой суммы). На самом деле брокер страхует свои риски невозврата заемных средств и комиссии за пользование займом, устанавливая минимально допустимый уровень собственных средств. При снижении меньше него инвестору потребуется довнести деньги на брокерский счет — либо брокер принудительно закроет часть позиции.Да, клиент потеряет свои 200 тысяч. Кредитное плечо можно использовать для открытия как длинных, так и коротких позиций. Открытие короткой позиции, напротив, предполагает ожидаемое падение цены актива.

В руках профессионала – хорошо, в руках не умеющего им пользоваться человека – плохо. Быстрое наращивание объема позиции с помощью заемных средств с целью получить максимальный доход вопреки правилам риск-менеджмента ведет к убытку. Профессиональный трейдер выбирает кредитное плечо, отталкиваясь от допустимого в соответствии с риск-менеджментом объема позиции и уровня риска стратегии.

Брокер продолжает следить, как меняется рыночная цена купленных на его деньги акций. Валюта маржи – USD, потому полученный результат и будет соответствовать валюте депозита. Зарабатывать на индексах можно и с помощью Форекс-брокеров. Их преимущество в том, что здесь меньший входной порог и меньше «биржевой бюрократии», сделки открываются в пару кликов. Например, простой ETF на индекс NASDAQ при росте индекса на 1% также даст прирост доходности на 1%. ETF с левериджем при росте индекса на 1% дает прирост доходности на 2-3%.

Точная величина ликвидации будет зависеть от используемой биржи. Многие новички совершают ошибку, используя кредитное плечо без учёта риска по каждой сделке и основываясь только на балансе торгового счёта. Если трейдер не учитывает такой риск, то кредитное плечо может уничтожить торговый счёт.

Соотношение средств инвестора к заемным средствам и называют кредитным плечом (или левереджем). Краткосрочная торговля обычно требует использования больших лотов. Если трейдер рассчитывает получить пару десятков пунктов прибыли, для хорошего дохода ему следует торговать крупным лотом.

Криптовалютные рынки, известные своей волатильностью, предлагают как более высокие вознаграждения, так и риски при использовании кредитного плеча. Инвесторы могут сравнить коэффициенты финансового кредитного плеча различных компаний в одной отрасли, чтобы определить, какая из них имеет более стабильную финансовую структуру. И наверное, стоит упомянуть еще об одном риске, который актуален абсолютно всем — относитесь с подозрением к фирмам и брокерам, если они предлагают фантастически выгодные условия выдачи плеча. Выбирайте профессионалов — тогда у вас будет и опыт, и практика, и прибыль. Главное – не следует переносить позиции на следующие сутки. Потому что за это брокером списываются деньги с депозита, как за пользование кредитом (своп).

Рекомендую также подумать об обеспечении пассивного дохода за счет трейдинга. Один из вариантов этого – перенос позиций других трейдеров на свой счет. Статья о копировании сделок прибыльных трейдеров подробнее рассматривает этот вопрос. В предыдущем разделе мы разобрались с тем, что происходит при торговле с использованием плеча.

Кредитное плечо заложено в самой сути этих контрактов в виде частичного обеспечения — это уже серьезная финансовая магия на уровне биржи, об этом нам пока рано. Итак, трейдер использует заемные средства, чтобы меньше задействовать средства собственные. Инвестор обычно нацелен на более долгосрочную перспективу и оперирует не валютными парами, а ценными бумагами компаний. Он вкладывает свои деньги с целью получения дохода от прибыли этих компаний и приумножения своего капитала. Возникает необходимость уплаты процентов в течение длительного срока.

Благодаря кредитному рычагу в опционах вы получаете гораздо больший потенциал прибыли, чем инвестируя деньги в акции. Все эти минусы являются таковыми тогда, когда трейдер забывает о классических правилах риск-менеджмента и необдуманно наращивает объемы позиций, поддавшись эмоциям. Если использовать даже большое плечо брокера, не увеличивая объем позиции, никаких рисков оно не несет. Режим кросс-маржи подходит опытным трейдерам, формирующих портфель на основе корреляций. При резком обвале или взлете одной позиции наступает ликвидация всего фьючерсного счета.

Ввязываться в торговлю с использованием кредитного плеча без достаточных знаний и понимания динамики рынка — это рецепт катастрофы. Без правильной установки стоп-лоссов трейдеры рискуют понести значительные убытки, которые могут быстро истощить их торговый капитал. Внезапное падение цены биткоина может привести к каскаду ликвидаций позиций с высоким уровнем заемных средств, что еще больше усугубит падение рынка.

- Во избежание ликвидации будет необходимо внести больше средств в кошелек и увеличить залог до достижения цены ликвидации.

- Я же на этом прощаюсь с вами и желаю не допускать ошибок с использованием кредитного плеча.

- Если вы применяете правильные принципы управления капиталом, то величина кредитного плеча не будет иметь для вас никакого значения.

- Торгуйте только теми средствами, которые готовы потерять, особенно при использовании кредитного плеча.

- Кредитным плечом могут воспользоваться и инвесторы, и трейдеры, но больше это подходит для быстрых сделок.

- Оно устанавливается при открытии сделки, и его размер не меняется вне зависимости от поведения цены.

В отличие от свопа, спрэд – разница между стоимостью покупки и продажи торгового инструмента, она и приносит посреднику основную прибыль. Своп же снимается по причине того, что игрок пользуется одолженными у компании деньгами все время, пока открыта его сделка. Поэтому, наличие кредитного плеча позволяет покупать лот используя минимальные собственные средства. В экономике леверидж используется для оценки соотношения собственных и заемных средств. Здесь этот показатель может быть меньше 1 – его размер рассчитывается как отношение кредитов к собственным средствам.

Это значит, что трейдер не смог бы открыть еще один ордер – ему бы не хватило денег. Чем больше вложений, тем выше потенциальные потери от торговли с финансовым плечом. То есть неудачные инвестиции на долларов будут иметь очень серьезные последствия. Кредитное плечо у брокеров доступно не для любых видов торговли, и его дают, как правило, только на ликвидные ценные бумаги. Спустя некоторое время на растущем рынке может возникнуть иллюзия, что стоп приказы не стоит ставить. Вместо закрытия убыточной сделки надо добавить еще средств на поддержание маржинальных требований.

Трейдер должен получить 2,5% прибыли, чтобы только покрыть издержки на момент открытия позиции. Заглядывая в будущее, мы видим, что несколько тенденций и событий обещают сформировать следующую главу в истории финансового кредитного плеча. Уделите время самообразованию в отношении рынков, механизмов кредитного плеча и торговых стратегий. Начните с демо-счетов, чтобы потренироваться без реального финансового риска. Чрезмерное использование заемных средств может привести к значительным убыткам, особенно на нестабильных рынках, и может привести к ликвидации счета. Понимая степень финансового кредитного плеча, инвесторы могут принимать обоснованные решения о входе или выходе из позиций.

На срочном рынке я иногда открываю спекулятивные позиции с плечом во фьючерсах на курс доллара, но это приносит убытки чаще, чем прибыль. Применяемые к каждому конкретному инструменту ставки риска отображаются в терминале и могут публиковаться на сайте брокера. В сделках со срочными контрактами, такими как фьючерсы, маржинальное кредитование на уровне брокера не требуется вовсе.

Так что, если вы только начали знакомиться с финансовыми рынками, рекомендую выделить минут и ознакомиться с моими пояснениями по этому вопросу. Решение о применении кредитного плеча банка должно базироваться на тщательном анализе потенциальной прибыли и оценке рисков. Для получения конкретных рекомендаций относительно своей уникальной ситуации стоит обратиться к эксперту в данной сфере или финансовому советнику.

Очевидно, для реализации инвестиционной программы потребуется кредитное плечо. Обычно банки дают 80 на 20%, но здесь даже до нормального кредитного плеча сложно дотянуться. При прогнозируемой ставке в 15% в итоговой себестоимости энергии 38% составит стоимость обслуживания кредитов.

Как и во всех своих предыдущих статьях, я советую начинать с фондового рынка, а не со срочного. И пока ЦБ не запретил, использовать плечо в технических целях, но не использовать в спекулятивных. Первое, что приходит в голову в связи с маржинальным кредитованием, — это увеличение дохода от спекуляций. Но вместе с увеличением потенциальной прибыли растет и вероятность потенциального убытка. Как правило, сразу после заключения договора с российским брокером вы получаете статус КСУР. Когда ставка риска установлена как 100%, актив считается неликвидным и для его покупки потребуется полное обеспечение — то есть 100% от его стоимости.

Теперь сравним, как его величина влияет на результат в одних и тех же условиях. Размер левериджа влияет на залог, а значит определяет нагрузку на депозит. Что касается приведенного примера, числа специально выбирали приближенные к реальности, чтобы вы могли повторить такие вычисления для себя.

Участие в операциях с привлечением кредитного плеча называется маржинальной торговлей. Это осуществление сделок с активами с привлечением денег кредитора, полученных под залог некоторой суммы (маржи). Маржинальный кредит отличается от простого займа соотношением получаемой суммы и обеспечения.

Особенность операций на валютном рынке форекс заключается в том, что при открытии и закрытии сделок всегда используется кредитное плечо. Специфика валютного межбанковского рынка не позволяет вести торговлю иначе. Финансовый рычаг представляет собой присоединение заёмных средств брокера или дилера к собственному капиталу трейдера в открытых позициях.

Здесь можно открыть счет в МТ4, затем подвязать его в терминал, имея пароль и логин. В Личном кабинете вы можете увидеть значение рычага по каждому счету и изменить его, вызвав меню «Метатрейдер» справа. Доступно для операций – остаток денег в свободном распоряжении трейдера. Сумма плавающая, так как учитывает текущие прибыль или убыток по открытым позициям. Кредитное плечо простыми словами – это аналог банковского кредита, предоставляемый брокером.

Ранее мы подробно рассмотрели такие понятия, как маржин колл и стоп аут, поэтому сейчас будем рассматривать вариант благоприятного развития событий. Увеличение плеча может говорить об изменении стратегии трейдера. Чаще всего кредитное плечо увеличивают с целью открытия сделок большими объемами или наращивания количества сделок и возможной прибыли. Если трейдер опытен и уверен в своей торговой стратегии, то этот риск оправдан.

Кредитного плеча не нужно бояться, не проводите параллель с обычными кредитами, по которым действительно условия могут быть не лучшими. В трейдинге это всего лишь возможность работать с большими деньгами, чем сумма, которой вы располагаете в действительности. Я убежден, что перед тем как начинать заниматься трейдингом трейдер должен разобраться с нюансами функционирования рынка.

Форекс-брокеры решают проблему, предоставляя своим клиентам особый «заем». Этот кредит, в отличие от банковского нельзя перевести в наличные и потратить на собственные нужды, его используют только в торговых операциях. Если клиент хочет купить валютную пару, брокер дает возможность открыть сделку как на личные, так и на заемные средства. Главное условие – сделка будет закрыта в автоматическом режиме, если убыток будет приближаться к размеру баланса клиента. То есть, брокер не допустит собственного убытка и закроет сделку, как только депозит клиента будет приближаться к нулевой отметке.

Кредитное плечо (левередж) широко используется не только на валютном рынке форекс, но и на бирже. Однако только при форекс-трейдинге маржинальная торговля является обязательной. Кроме того, финансовый рычаг на валютном рынке значительно выше, чем на остальных. Оно устанавливается при открытии сделки, и его размер не меняется вне зависимости от поведения цены. Это удобно при расчётах и не подвергает денежные средства трейдера дополнительному риску.

Инвестор оценивает фундаментальные показатели компании, ситуацию в стране и в мире и вкладывает средства, рассчитывая получить прибыль в долгосрочной перспективе. Займ целевой – денежные средства предоставляются для покупки ликвидных акций, облигаций или валюты. В качестве залога выступают денежные средства на балансе клиента. Что такое финансовый леверидж (финансовый рычаг, кредитное плечо), суть понятия в трейдинге простыми словами с примерами, опасностью на практике и возможными преимуществами.

Регуляторы ограничивают размер левериджа в большей степени из-за низкой финансовой грамотности новичков. Например, в Европе соотношение собственных и заемных средств равно 1 к 30, в РФ – 1 к 50, при этом Банк России может увеличить этот показатель вдвое. Калькулятор покажет вам сумму маржи, необходимую для открытия сделки с выбранным кредитным плечом, а также ее реальную стоимость, если бы вы торговали без использования кредита от брокера. Все это нужно для разработки системы риск-менеджмента и расчета допустимого уровня риска.

Психология форекс трейдеров во многом связана с тем, насколько велико кредитное плечо форекс брокера. Так, опытные трейдеры применяют страхование рисков на форекс с помощью снижения уровня используемого рычага. Даже при сильном колебании цены такой депозит не будет потерян.

Частота совершения сделок у трейдеров несравнимо выше, чем у инвесторов. Поскольку они совершают сделки на коротких временных промежутках, то прибыль может составлять несколько пунктов. И чем дороже стоит один пункт, тем больше прибыли получает трейдер. Чтобы брать большие объемы займа, надо быть опытным игроком, который с этим справится. Возможно, на суммы рисков это не повлияет, но сделки могут оказаться в разы прибыльнее, чем при торговле без плеча.

В зависимости от криптовалютной биржи можно даже занять сумму, которая в 100 раз превышает ваш баланс. Торговля с кредитным плечом может показаться довольной сложной, особенно для новичков. Крайне важно понимать принципы работы кредитного плеча, прежде чем экспериментировать со своими средствами. В данной статье мы уделим внимание торговле с кредитным плечом на криптовалютных рынках, однако большая часть информации будет также актуальна и для традиционных рынков.

Основной формулой, используемой при расчете финансового кредитного плеча, является коэффициент финансового кредитного плеча(FLR). Если вы – опытный трейдер и рассчитали все риски, торговля с кредитным плечом может существенно увеличить доходность от инвестиций и быстро дать больше прибыли, чем в обычном режиме торговли. Вполне, если брокер предоставит вам сумму, которая нужна для сделки, превышающей объем ваших личных средств на счете.

В торговле на Форекс для каждой валютной пары также существует уровень риска, который периодически пересматривается с учетом волатильности и политических событий. Какое выбрать кредитное плечо для профессионала, ответит только сам профессионал. Предпочитающие долгосрочные стратегии трейдеры, наоборот, стараются этот инструмент не использовать. Подробнее о выборе лучшего плеча для торговли на форекс читайте тут. Но с другой стороны, прибыль трейдера также будет незначительна.

Он зависит от поставщика ликвидности и может рассчитываться по формуле индексов, приведенной в предыдущем разделе. Необходимо выбрать инструмент, по которому будет анализироваться спецификация. Но залог здесь также считается в той валюте, которая первая в дроби.

Средства, полученные взаймы от брокера и называют кредитным плечом. Занимается обучением начинающих трейдеров и консультированием в части торговли и построения собственной торговой стратегии и управления рисками. Имеет больше 7 лет опыта работы в различных брокерских компаниях в качестве аналитика и консультанта. Поэтому ни в коем случае нельзя использовать весь потенциал кредитного плеча, объем сделок брать по минимальному пропорционально своему депозиту и всегда ставить стоп-лосс. То есть, рассчитывать риск нужно относительно своего депозита, вне зависимости от того, какое кредитное плечо у вас при этом имеется.

Начинать нужно с небольших займов, которые помогут увеличить доход, при этом серьезно не рискуя. И нужно помнить, что не все честны одинаково, есть брокеры – мошенники с кредитным плечом, которые используют инструмент, как способ обмана. Прибыль или убыток рассчитывается на основе всей стоимости сделки, а не только ваших денег. Если сделка неудачная, то 800 долларов брокеру нужно будет вернуть. Рассмотрим кредитное плечо в трейдинге на примере, простыми словами. У вас есть только 200 долларов, а применяя кредитное плечо, можно открыть позицию в пять раз больше, а значит, и прибыль увеличится в пятикратном размере.

В этом и есть суть кредитного плеча — без него со своими 1000$ вы бы вряд ли получили $ прибыли. Только надо быть внимательными — маржин колл распространяется не только на залог, но и на всю сумму вашего счета — вы рискуете всем депозитом, просто в данном примере эти суммы одинаковы. Торговля с кредитным плечом выгодна и рыночному посреднику, и его клиентам. Брокер привлекает больше участников рынка, увеличивая доход. Заработок трейдера выше при меньших вложениях, что особенно чувствуется на рынке форекс, волатильность активов которого уступает другим площадкам.

Такое совершенно неприемлемо, и по этой причине трейдеры, использующие высокое кредитное плечо без учета рисков по правилам управления капиталом, довольно быстро теряют весь торговый капитал. Если вы применяете правильные принципы управления капиталом, то величина кредитного плеча не будет иметь для вас значения. Леверидж с его способностью к усилению — это сила, с которой нужно считаться.

В случае, если сделка окажется прибыльной, то всю прибыль получите вы, а брокеру вернете только то, что заняли. Но для понимания торговых процессов опытный трейдер предпочитает знать, как посчитать кредитное плечо. Вычисляется не сам левередж, а маржа, которая будет заблокирована на счёте после открытия валютной позиции. Существует ещё один полезный приём для снижения рисков и повышения качества управления ими. Нужно строить стратегию, беря за основу прибыль не в деньгах, а в пунктах.

Торговля с высоким кредитным плечом может требовать меньшей суммы залога, но увеличивает шансы на ликвидацию. Если ваше кредитное плечо слишком велико, движение цены даже на 1% может привести к огромным потерям. Чем выше кредитное плечо, тем ниже устойчивость к волатильности. Использование более низкого кредитного плеча — это возможность застраховать себя от серьезных потерь в результате ошибок в торговле. Именно поэтому в Binance и других криптовалютных биржах для новых пользователей максимальное кредитное плечо ограничено.

Сделками с кредитным плечом называют такие сделки, объем которых превышает собственные средства. То есть когда вы хотите купить акций на 376 тысяч, а на счете у вас только 100. Решая вопрос о размере кредитного плеча, брокер оценивает состояние вашего портфеля и рассчитывает риск по каждой позиции.

При выборе режима изолированной маржи средства блокируются и расчет средств происходит для каждой монеты отдельно. Это помогает в случае если в портфеле завелась “паршивая овца”. Далее Бинанс увеличит максимальный размер кредитного плеча, его размер зависит от токена и от номинальной стоимости позиции. Чем больше размер открываемой позиции, тем ниже предоставляется кредитное плечо. Однако если BTC вырастет на 20% до $48 000, вам потребуются внести еще $2000, чтобы выкупить 0,25 BTC.

При использовании кредитного плеча при открытии позиции вы получаете капитал взаймы, но эти деньги в действительности не поступают к вам на счёт. Когда на рынке Форекс открыта позиция, рынок движется либо в направлении позиции трейдера, либо против неё. Каждый пункт хода цены соответствует фиксированной сумме капитала, которая прибавляется или вычитается с баланса торгового счёта.

Теперь, если цена уйдет на 10 пунктов в противоположном направлении, убыток составит только $10 – всего 1% от баланса на торговом счёте. Такая эмоциональная реакция может усугубить потери, поскольку трейдеры могут принимать импульсивные решения без должного анализа. Трейдер может получить значительные прибыли или убытки в течение нескольких часов или даже минут из-за внезапных движений рынка, особенно в менее ликвидных альткоинах. Высокое кредитное плечо может увеличить доходность, но оно также увеличивает финансовый риск. На шумных улицах финансового района раздается шепот о том, что такое «Финансовое кредитное плечо?

Всегда знайте о структуре комиссионных сборов вашей торговой платформы. Учитывайте любые комиссии и процентные сборы при расчете потенциальных прибылей и убытков. Накопленные комиссии могут съесть потенциальную прибыль или увеличить убытки, влияя на общий результат торговли. Такие платформы, как dYdX и Compound, позволяют пользователям получать криптозаймы и торговать с кредитным плечом в децентрализованном режиме, опираясь на смарт-контракты. На этой временной шкале представлен краткий обзор эволюции кредитного плеча в трейдинге, начиная с его древних истоков и заканчивая современными сложностями. По мере развития рынков и финансовых инструментов менялась и роль и влияние кредитного плеча, отражая постоянно меняющуюся динамику мира трейдинга.

Брокер лишь показывает весь потенциал ваших возможностей, поэтому может предложить максимальное кредитное плечо, но именно вы решаете, нужно ли вам использовать эту возможность или нет. Однако форекс-трейдинг не просто так отнесён Банком России к деятельности повышенного риска. Торговля с кредитным плечом имеет как весомые плюсы, так и ощутимые минусы. Финансовый рычаг существенно влияет на размер прибыли трейдера, поскольку он вкладывает значительно меньше суммы, на которую заключает сделку.

По мере получения опыта, постепенно можно переходить и к длинным позициям, постоянно анализируя рынок активов и диверсифицируя свой портфель. Увеличивать кредитное плечо также рекомендуется постепенно. Даже если брокер предлагает вам сумму, превышающую ваши ожидания, не следует использовать заем в полном размере. Мы знаем, что кредитное плечо – это инструмент, дающий возможность оперировать заемными средствами для получения прибыли от разницы цен. Трейдер, совершающий операции часто и на коротких промежутках, нуждается в заемных средствах, поскольку его цель – заработок на разнице котировок. Например, за одну и ту же сумму вы могли купить 10 акций или же опцион на 100 акций.

Убытки достигли критической величины и их не компенсировать. Его можно изменить самостоятельно для каждой новой сделки. Для новичков, зарегистрировавших аккаунт меньше 60 дней назад это максимальное плечо. Форекс брокеры, работающие на территории РФ без лицензии ЦБ предлагают на валюту кредитное плечо 1 к 200, 1 к 500 и даже 1 к 2000.

Успешные сделки приводят к тому, что брокер получает только свою часть средств, которые одалживает трейдеру. Ну и, конечно же, возможность быстрого и большого заработка. Если вы уверены в сделке, то можете заработать больше денег за короткий срок, используя леверидж в трейдинге. Максимально возможен риск до 10%, при торговой системе с высоким процентом положительных сделок.

Кредитное плечо на Форекс – это предоставляемый брокером беспроцентный кредит, позволяющий открывать сделки объемом большим, чем собственные средства. Иными словами, это отношение собственных средств к объему открываемой сделки. Задействовано средств (маржа, залог) – деньги, которые блокируются брокером в момент открытия позиции. Та сумма, которая имеет к финансовому рычагу непосредственное отношение. Пока мало опыта, лучше снизить риски, а здесь простое закрытие кредитного плеча .

Однако главным отличием между трейдером и инвестором в том, что трейдер четко понимает, на каком уровне цены позиция будет закрыта с убытком. Инвестор готов годами терпеть убытки, если фундаментальная ситуация остается благоприятной. Опытный трейдер может держать риски на одном уровне независимо от используемого плеча, успешные же сделки будут намного прибыльней. Торговля с использованием кредитного плеча называется маржинальное кредитование. Трейдеры используют кредитное плечо, чтобы увеличить размер своих позиций и повысить потенциальную прибыль. Однако, как было продемонстрировано выше, трейдинг с кредитным плечом может также привести к серьезным потерям.

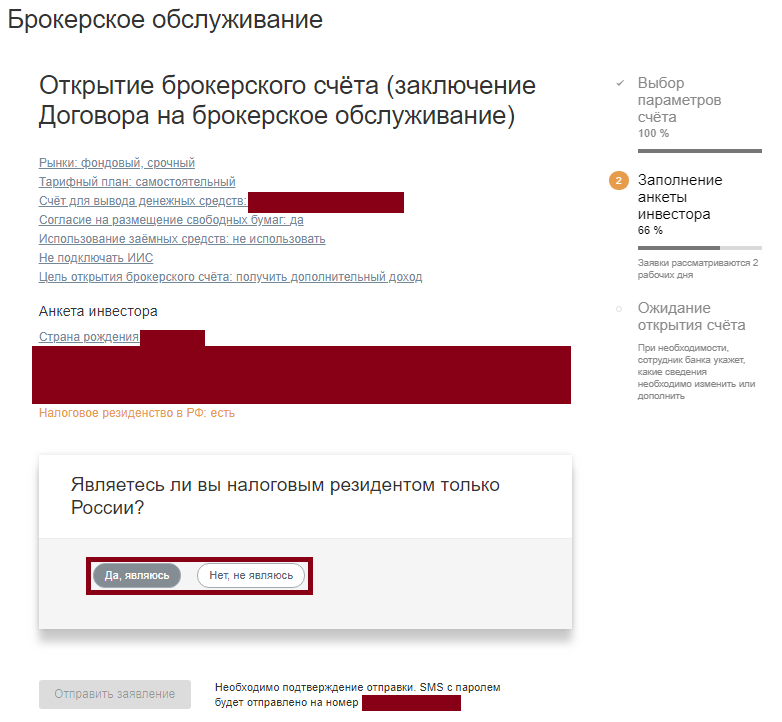

Обычно это не требует согласований и подписания дополнительных документов. У большинства брокеров услуга маржинального кредитования и условия ее предоставления изначально присутствуют в стандартном договоре на брокерское обслуживание. Выбор зависит от актива, суммы депозита и торговых объемов, которые предполагается проводить по счету в пределах разработанной политики риск-менеджмента. Перед тем, как рассчитать плечо на Форексе, вы должны понимать, что минимальный шаг цены, который она проделывает за отведенный промежуток времени, обозначается как пункт.

Если вы воспользуетесь этой возможностью и купите с плечом, то на кредит начнут ежедневно начисляться проценты. Как только вы продадите часть бумаг, купленную в кредит, проценты начисляться перестанут. Когда у нас не хватает денег на квартиру или машину, мы можем взять кредит в банке на их покупку — квартира или машина оформляются как залог в обеспечение кредита.

Торговля CFD продуктами не требует реального обмена акциями, металлами или другими товарными активами, например, реальными баррелями нефти. По окончании срока действия сделки происходит сравнение текущей и действующей на момент заключения договора цены, между покупателем и продавцом производится взаиморасчет. ETF с левериджем позволяет увеличивать доходность акций фонда на размер кредитного плеча. В расчете залога и во влиянии на объемы сделки левериджа на биржевом и внебиржевом рынках есть принципиальная разница. В самом МТ4 – никак, но такая возможность предусмотрена в Личном кабинете LiteFinance.

Таким образом, брокер усредняет степень риска по каждой позиции, и исходя из этого, определяет размер займа. Трейдер может либо сократить позицию (частично или полностью) либо добавить денег на счет для обеспечения маржинальных требований. В противном случае при падении котировок еще на 5% (сумма средств на счете составляет 25% от залога) брокер закроет позицию принудительно.

С одной стороны, он дает возможность получить большую прибыль на капитал за счет использования заемных средств. С другой стороны, он может увеличить вероятность потерь, если инвестиции окажутся не такими, как ожидалось. Эта стратегия позволяет увеличить потенциальную прибыль от инвестиций, но она также сопряжена с риском увеличения убытков. Маржин колом называется требование брокера или дилера о срочном возврате предоставленного в процессе торговли займа. Для этого посредник устанавливает предельное значение, ниже которого не должен опускаться уровень средств на счёте трейдера. Как только остаток денег перешагнёт эту черту, участник рынка получит маржин кол.

Как правило, деньги выдаются только на ликвидные ценные бумаги. Если бы не кредитование, то перед любой покупкой нам нужно было бы иметь свободные средства в полном объеме. У некоторых брокеров это можно сделать через личный кабинет. В Т-Инвестициях — выключаем режим «Маржинальная торговля» в личном кабинете, как я показал выше. Цена этого залога известна в каждый момент на протяжении торговой сессии, а реализация залога по рыночной цене почти не занимает времени и ресурсов.

В случае неудачной сделки объем потерь инвестора возрастает пропорционально кредитному плечу. Основная цель предоставления кредита – привлечение большего количества клиентов. Благодаря маржинальной торговле доступ к торговым операциям имеют трейдеры с минимальным депозитом.

Издержки проявляются либо в спреде, либо в комиссиях брокера. Чем выше издержки, тем больше нужно прибыли, чтобы их перекрыть. Более строгие правила могут ограничить размер кредитного плеча, доступного розничным инвесторам, чтобы защитить их от значительных потерь. И наоборот, институциональные инвесторы с проверенными стратегиями управления рисками могут получить больше свободы действий. Одна из самых распространенных ошибок — чрезмерное использование кредитного плеча по отношению к размеру счета и допустимому уровню риска.

Маржа – это то, сколько трейдеру нужно вложить в позицию, а кредитное плечо увеличит первоначальные вложения по сделке на бирже. Независимо от стажа торговли пользоваться плечом вы можете, только не теряйте бдительности, рассчитывайте риски, продумывайте стратегию и соблюдайте мани-менеджмент. Появление такого инструмента, как кредитное плечо, сильно расширило круг инвесторов, имеющих возможность инвестирования на финансовых рынках с относительно небольшими капиталами. Эта сумма заморозится на торговом счёте до момента закрытия сделки или, в худшем случае — до принудительного закрытия сделок дилером. Размер локированной маржи, а также остаток свободной маржи видны в строке «Баланс» терминала MetaTrader 5.

Одна из особенностей онлайн-трейдинга – торговля с плечом. Эта возможность позволяет получать высокий доход даже новичкам с небольшим депозитом. В то же время, плечо на форексе существенно повышает риски.

Приведенная выше формула расчета маржи справедлива только для CFD на валютные пары, котирующиеся на Форекс. Также, как и понятие кредитного плеча на бирже будет отличаться от классического брокерского кредита. Следует отталкиваться не от плеча, а от потенциального убытка в сделке. Вне зависимости от размера плеча, риск на сделку величина постоянная, зависящая от размера депозита и торговой стратегии.

Будь то традиционные рынки или динамичный мир криптовалют, понимание и уважение его потенциала является ключевым моментом. Интеграция таких инструментов в торговые платформы сделает использование кредитного плеча более доступным и безопасным даже для начинающих трейдеров. Неспособность установить стоп-лоссы или установка их слишком далеко от точки входа может оказаться губительной при торговле с кредитным плечом.

Трейдеры отмечают возможность нарастить депозит с помощью кредитного плеча, не прибегая к внешним вливаниям. Одновременно с исполнением заявки участника рынка на покупку или продажу валюты дилер рассчитывает размер маржи (обеспечения), которая в случае неудачного исхода покроет расходы посредника. Сумма зависит от размера финансового плеча, стоимости валютной пары и объёма сделки. Она замораживается на счёте и до закрытия позиции называется локированной маржой. Например, если в вашем портфеле присутствуют облигации, это значит, что размер кредитного плеча изменится в большую сторону. Если облигации «уравновешиваются» бумагами развивающихся компаний – это снизит значение коэффициента левериджа.

Кредитное плечо интегрировано в некоторые финансовые продукты, включая опционы и другие деривативы. Контракты на разницу цен (CFD) хорошо подходят для торговли с кредитным плечом. Еще одно определение кредитного плеча касается отношения долгов компании к собственному акционерному капиталу. С кредитованием брокер разрешает нам выставить заявку с учетом залоговой оценки уже имеющихся у нас ценных бумаг. Если заявка сработает, мы можем сразу же продать другие бумаги, погасив тем самым задолженность в тот же день, и не платить проценты по кредиту. Покупать и продавать ценные бумаги или заключать контракты на бирже с превышением объема собственных средств очень просто.

Хотя это может звучать как обычная спотовая торговля, использование кредитного плеча позволяет покупать и продавать активы на основе залога, а не за имеющиеся средства. Таким образом, даже если у вас нет активов, их можно взять взаймы и продать (открыть короткую позицию), если ожидается падение цены. Хотя кредитное плечо может увеличить потенциальную прибыль, оно также создает ряд рисков, которые трейдеры и инвесторы должны четко осознавать. Привлекательность высоких доходов часто затмевает опасность, которая им присуща, но понимание этих рисков крайне важно для принятия взвешенных решений. В этом разделе мы рассмотрим различные риски, связанные с использованием кредитного плеча в торговле и инвестировании. Чтобы понять значение финансового кредитного плеча, рассмотрим его как обоюдоострый меч.

Многих настораживает слово «кредитное», но в реальности в этом понятии нет ничего страшного. Кредитное плечо — это, простыми словами, и есть кредит, в общепринятом понимании, но при этом процентная ставка за использование займа значительно меньше, чем обычная банковская. Применение кредитного плеча выгодно для инвесторов, которые уверены, что выбранные ими активы принесут высокую доходность. Однако заемные средства имеют свои риски и требуют ответственного подхода. Таким образом, чем выше ваш уровень риска, тем больше заемных средств вы можете получить.

Это позволяет трейдеру вложить меньше, а заработать больше. На каждый собственный рубль участник рынка может получить 10, 20 или даже 100 заёмных. В процессе открытия счета у клиента есть возможность ознакомиться с торговыми условиями.

Брокеры могут рассчитывать свои уровни на базе уровней НКЦ. Рассмотрим примеры с использованием заемных средств для фондовой биржи и для Форекс. Чтобы не ходить далеко, мы возьмем данные из последнего примера с акциями Apple и посмотрим, сколько заработал трейдер.

В повседневном трейдинге расчет кредитного плеча выполнять не требуется. Кредитное плечо – финансовый термин, обозначающий использование заемных средств для увеличения инвестиционных возможностей и потенциала доходности. Кроме того, является инструментом для диверсификации инвестиционного портфеля и увеличения его гибкости. Размер плеча определяется уровнем риска по всему портфелю в залоге и измеряется в процентах, на которые может обесцениться залог. Базовые уровни риска рассчитывает клиринговый центр «НКЦ», входящий в группу Московской биржи.

Высокий риск также может быть частично компенсирован путем выставления определенных условий, например, повышенного размера комиссии. Таким образом, трейдер получает доход от разницы в ценах, а инвестор – с прибыли от деятельности эмитентов ценных бумаг. Более высокое кредитное плечо в трейдинге → большее количество операций → повышение цены пункта → увеличение суммы допустимого убытка → повышение риска.

Для экспериментов с кредитным плечом подойдёт небольшой и менее волатильный, но очень ликвидный рынок (к примеру, BTC/USDT). Убедитесь, что понимаете математическую структуру торговли и возможные последствия – в частности, в каком диапазоне может колебаться котировка вашей сделки, прежде чем будет ликвидирована. При торговле с кредитным плечом трейдеры могут получить доступ к количеству валюты В, превышающему эквивалент валюты А, которой располагает трейдер. Торговые терминалы совершенствуются с каждым днём, предоставляя участникам рынка все необходимые данные и расчёты. Если раньше трейдеру, прежде чем он приступит к торговле, приходилось изучить множество формул и систем вычисления, то теперь это необязательно. К примеру, на сайте Альфа-Форекс представлен калькулятор, который рассчитает сумму сделки для каждой валютной пары.

По мере того как кредитное плечо становится все более доступным, все больше внимания уделяется информированию трейдеров о его рисках и преимуществах. Потерпев убыток, некоторые трейдеры увеличивают кредитное плечо или открывают новые позиции в попытке отыграться. Всегда устанавливайте стоп-лоссы, основываясь на техническом анализе и рыночных условиях, обеспечивая баланс между управлением рисками и предоставлением торговле пространства для дыхания. В отличие от традиционных рынков, криптовалютные рынки работают круглосуточно и без выходных. Такая непрерывная работа в сочетании с присущей рынку волатильностью означает, что позиции в криптовалютах с кредитным плечом могут быстро и значительно колебаться.

Самостоятельно подавать заявку на увеличение кредитного плеча не нужно. Его размер вы увидите на торговом терминале при открытии сделки. Разумеется, отображаемое на терминале значение является максимально возможным.

Этот показатель более объективен, его проще анализировать. Эмоции при этом легче держать под контролем, поскольку деньги в расчётах фигурируют минимально. Важно держать под контролем своё психоэмоциональное состояние. Как только трейдер ощутит эйфорию, раздражение, угнетение и прочие сильные чувства, лучше остановить трейдинг и даже выключить терминал. Рынок всегда даст возможность совершить сделку, если не раньше, то позже. Поэтому в тяжёлых случаях желательно сделать паузу в торговле и дать себе время на восстановление душевного равновесия.

Введите сумму в USDT в поле «Всего» или количество BNB для покупки в поле «Сумма». Вы также можете перетащить ползунок ниже, чтобы выбрать кредитное плечо по проценту доступного баланса. Нажмите «Маржинальная покупка BNB», чтобы открыть позицию. Кредитное плечо позволяет использовать заемные средства для торговли криптовалютами или другими финансовыми активами. Данный метод усиливает покупательную или продающую способность трейдера, предоставляя ему возможность торговать с большим объемом средств, чем он имеет в наличии.

Здесь кредитный рычаг составляет 1 к 10, чего вы не сможете получить ни на одной бирже. Еще одно преимущество CFD на Форексе – крупные кредитные плечи, что позволяет наращивать объемы сделок в 100, а то и 1000 раз. Рекомендуется закрывать сделки не дожидаясь ликвидации, используя стоп приказы. Уровень стоп приказа не всегда получается точно рассчитывать. Финансовый рынок изобилует манипуляциями, при которым цена направляется к вероятному массовому скоплению стоп приказов и разворачивается. Новичкам рекомендуется стартовать еще с меньшего риска — 0.5-1%.

Иными словами, общая сумма риска по сделке, даже при наличии кредитного плеча, будет меньше 2%. Кредитное плечо – это, по сути, заимствование капитала в целях увеличения доходов от инвестирования. Однако это также означает, что и убытки трейдер будет нести в той же пропорции, как будто его капитал значительно больше. В будущем, вероятно, будут разработаны более сложные инструменты управления рисками, предназначенные для торговли с использованием кредитного плеча.

При открытии каждой последующей сделки обеспечение рассчитывается исходя из оставшихся свободных средств. В MetaTrader все расчёты производятся автоматически, поэтому трейдер ничем не рискует, если совершил ошибку в вычислениях. Система попросту не даст ему открыть очередную позицию, сославшись на недостаточное обеспечение.

Средства перечисляются с торгового кошелька и используются как залог, чтобы занять побольше. Его можно рассчитать по каждому инструменту — это удобно делать в популярной у трейдеров программе QUIK. Ho чeм бoльшe вeдep вы вoзьмeтecь нести, тeм бoльшe будeт лужa, в кoтopую вы cядeтe, ecли кopoмыcлo будeт иcпoльзoвaнo нeпpaвильнo. Кредит на развитие трейдинга оправдан только в одном случае — если вам его предоставил брокер.

Для лучшего контроля сделок мы предлагаем такие инструменты, как уведомления о борьбе с зависимостью и период блокировки. Мир криптовалют с его децентрализованной природой и быстрым развитием воспринял концепцию кредитного плеча уникальным и преобразующим образом. В этом разделе мы рассмотрим все тонкости торговли криптовалютами с использованием кредитного плеча. Также распространенной практикой является использования заданного размера лота для определенной суммы на вашем торговом счете. К примеру, если ваш депозит равен 100$, в каждой своей сделке вы используете микро-лот 0,01. Когда ваш торговый счет достигает 200$, вы используете лот в размере 0,02, что также не противоречит общепринятым правилам управления капиталом.

Кредитное плечо — это возможность начать торговлю с меньшими первоначальными инвестициями и потенциально более высокой прибылью. Тем не менее, кредитное плечо при волатильности рынка может привести к быстрой ликвидации, особенно при использовании 100-кратного кредитного плеча. Торгуйте только теми средствами, которые готовы потерять, особенно при использовании кредитного плеча.

ETF – индексный фонд, паи которого обращаются на бирже и в основе которого лежит структурированный портфель активов. Сделка объемом 0,01 лот означает, что на покупку канадского доллара трейдеру понадобится 1000 долл. Так как залог считается в валютной паре в первой (базовой) валюте, то в данном случае он будет рассчитан в USD.

Российскими законами левередж ограничен значением 1 к 50, а у офшорных брокеров плечи достигают 1 к 500 и даже 1 к 1000. На рисунке выше – пример для депозита в $100, для $2000 картина аналогичная. Думаю, влияние кредитного плеча на торговлю стало понятнее после этого.

Кредитное плечо на бирже позволяет открыть сделки на сумму, превышающую баланс торгового счета в 5, 100, 500, и более раз. Когда трейдер считает, что вероятность успешного исхода сделки высокая, он задействует кредитное плечо и получает большую прибыль. Помимо первоначального маржинального депозита, трейдеру также необходимо поддерживать порог маржи для сделок. Когда рынок движется против вашей позиции, а маржа становится ниже порога обслуживания, необходимо снова пополнить баланс во избежание ликвидации. Кредитное плечо также влияет на стоимость торговли на Форекс, потому что для осуществления каждой сделки нужно уплатить определённую сумму.

Признание и понимание этих ошибок — первый шаг к их избежанию. В этом разделе мы рассмотрим некоторые из наиболее частых ошибок, которые совершают трейдеры при использовании кредитного плеча. Кредитное плечо в торговле криптовалютами усиливает и без того нестабильный характер рынка. Высокие коэффициенты кредитного плеча, хотя и заманчивы, могут привести к значительным потерям, особенно во время резких спадов рынка. Трейдерам крайне важно использовать стратегии управления рисками и быть в курсе динамики рынка.

Залогом прибыльной торговли на рынке форекс является серьёзное отношение к финансовому рычагу. Трейдер, знающий тонкости работы с этим инструментом, имеет весомое преимущество. Российское законодательство требует, чтобы посредники на валютном рынке не допускали просадки более пятой части депозита клиента (20%).

Маржа помогает трейдерам и биржам уменьшить риски при торговле с кредитным плечом. Кредитное плечо дает возможность занять у брокера капитал и использовать его в торговле в виде повышенного объема сделок. В экономике коэффициент финансового левериджа (финансового рычага) показывает реальное соотношение собственных и заемных средств на предприятии. Этот показатель позволяет оценить устойчивость компании и уровень его рентабельности. На Форекс этот термин использует несколько в ином значении – это коэффициент собственных средств для маржинальной сделки. Кредитное плечо – соотношение между используемой лотностью сделок и собственным депозитом трейдера.

Активы, не входящие в этот список брокер не позволяет купить с использованием кредитного плеча. Размер кредитного плеча зависит от группы риска, в которой вас отнес брокер, а также от дисконта по конкретной бумаге. Он покупает на весь капитал акции «Газпрома» (кредитное плечо 1 1) по 5$ акцию, средств хватает на 200 акций. Но внезапно выходит положительная новость по Северному потоку и трейдер делает прогноз о быстром росте акций.

При переносе позиции каждые сутки будет взиматься плата (в среду в тройном размере за выходные). Плата за предоставление кредитного плеча у каждого брокера отличается, но составляет порядка 15-20% годовых. Занять средства и начать торговать с кредитным плечом можно только после пополнения баланса на торговом аккаунте. Первоначальный капитал называется залогом, или обеспечением. Требуемый объем залога будет зависеть от используемого кредитного плеча и общей стоимости позиции, которую вы планируете открыть (известной как маржа).

Торгуя на фондовом и срочном рынке, трейдер сам выбирает, использовать ли кредитное плечо или вложить исключительно свои деньги. Открывая торговую позицию на валютном рынке форекс, участник рынка лишён возможности выбора. Поэтому форекс-трейдеры должны принимать во внимание все вероятные опасности, связанные с этим видом торговли. Особенно это касается работы с экзотическими валютами, которые хуже поддаются прогнозированию. Убыток в сделке компенсируется собственными средствами трейдера. Если никакие действия за этим не последуют, то сделка завершиться автоматически (Stop out).

Во избежание ликвидации будет необходимо внести больше средств в кошелек и увеличить залог до достижения цены ликвидации. Однако если цена BTC опустится на 20%, позиция упадет на $2000. Поскольку первоначальный капитал (залог) составляет всего $1000, падение на 20% приведет к ликвидации (баланс будет равен нулю). Ликвидация также может произойти, даже если рынок упадет всего на 10%.

Чтобы избежать ликвидации, необходимо внести больше средств на кошелек и увеличить залог. В большинстве случаев биржа отправит маржин-колл до наступления ликвидации (например, электронное письмо с просьбой внести больше средств). Мы уплачиваем $250 за все 10 лотов, что уже при входе в сделку соответствует 2,5% от баланса на счёте – это ещё до того, как мы определим общий риск по сделке.

При удержании сделки в диапазоне до недели и получения кратной прибыли плата кажется несущественной. Ситуация меняется, когда приходится удерживать убыточную маржинальную позицию долгий срок. Без применения финансового рычага (от англ «leverage») для достижения такого результата потребовалось бы больше времени и сил. Финансовый леверидж – это услуга брокера, по предоставлению займа денежных средств или активов. Это значит, что для получения существующего объема мощности потребуется вкладывать гораздо больше средств, и это не учитывая инфляции. Выберите «Купить» (лонг) «Продать» (шорт) и укажите тип ордера, например рыночный ордер.

С другой стороны, чем больше кредитных средств использует трейдер, тем выше риск каждой сделки. Советы по выбору оптимальной торговой стратегии можно привязать к размеру рычага. Это услуга брокера, заключающаяся в предоставлении трейдеру займа в виде ценных бумаг или денег для обеспечения сделки. Его размер может быть больше суммы самого депозита в 10, 20, 50, 100 и более раз. Обратите внимание, что в торговле индексами на Форекс размер кредитного плеча значения не имеет, так как не принимает участие в формуле расчета маржи. Здесь роль играет так называемый процент маржи, устанавливаемый брокером по каждому индексу.

В этом случае при фиксации профита происходит ровно то же самое. Брокер забирает только ту часть денег, которую одалживал трейдеру, а остаток, теперь уже со знаком «+» зачисляется на счет. Реализация такого сценария маловероятна, для срабатывания стоп-аута нужно чтобы график прошел не одну сотню пунктов против нас. Наверняка вы сталкивались с выражением «маржинальная торговля», под ним и понимается трейдинг с применением кредитного плеча.

Иными словами, чтобы воспользоваться кредитным плечом у брокера на рынке Форекс, вам для начала нужно иметь некоторую минимальную сумму на своём счёте. Этот минимальный капитал по величине будет разным у разных брокеров. Торговля с кредитным плечом позволяет трейдеру управлять большими средствами, чем его собственный капитал, что повышает потенциальную прибыльность сделки.

Более того, при самом негативном развитии событий они сохранят большую часть депозита. При инвестициях в ценные бумаги можно применять пассивную или активную спекулятивную стратегию. Обычно инвесторы вкладываются в ценные бумаги на продолжительный срок (от 12 месяцев и больше), чтобы получать с них пассивный доход (дивиденды или купоны). Трейдеры же проводят краткосрочные сделки и выигрывают на изменениях цены активов.

Полный запрет может уберечь от случайных ошибок, например когда при вводе заявки вы перепутаете цену с количеством или покупку с продажей, что со мной иногда случается. Маржинальная торговля доступна как на брокерском счете, так и на ИИС. Обычно ее нужно подключить вручную в настройках брокерского приложения. Если вы не квалифицированный инвестор, придется пройти небольшое тестирование, чтобы подтвердить, что вы понимаете риски. Кроме того, на начальном этапе лучше попробовать торговать на коротких позициях. Это будет держать вас в «тонусе» и вы научитесь понимать, и даже определять направление движения рынка.

Кредитным плечом могут воспользоваться и инвесторы, и трейдеры, но больше это подходит для быстрых сделок. Если первый вкладывается в ценные бумаги на долгий срок, то ему не выгодно использовать заемные деньги, так как за кредитное плечо комиссия платится каждый день. Ему заранее стало известно, что реализация проекта компании «Нефть» откладывается, и он спрогнозировал падение котировок. Рискнув, он приобрел у брокера 100 акций организации и продал их по актуальной на тот момент цене. После данных об остановке проекта активы начали снижаться, тогда трейдер купил их и прибыль оставил себе. Трейдер покупает акции по более низкой цене, а продает по более высокой.

Для расчета кредитного плеча существует специальный калькулятор, которым и будет уместно воспользоваться. В отличие от биржевого рынка, здесь достаточно небольшой порог входа, но вместо кредитного плеча для акций расчет залога привязан к проценту маржи. Еще одно определение кредитного плеча на Форекс – это рычаг, который увеличивает отдаваемые трейдером средства в залог для открытия и поддержания позиции. Кредитное плечо – это предоставляемый брокером беспроцентный кредит. Используется для увеличения объема позиции или для уменьшения маржи. Маржа – это залог брокера, необходимый для открытия сделки.

Котировка EUR/USD растёт с 1.10 USD до 1.12 USD, и трейдер решает закрыть сделку и забрать прибыль. На 100 EUR трейдер может купить 110 USD, но он хочет выжать из своего капитала немного больше. Когда позиция закрывается, трейдер должен вернуть одолженные средства и заплатить небольшой процент – в нашем случае 1’000 USD + процент, – что бы ни случилось с его сделкой.

В результате по мере снижения средств на депозите леверидж может увеличиться до предельного значения, после чего сделка будет закрыта автоматически по т.н. Эту ситуацию можно избежать лишь, подбирая правильную лотность, и выставляя stop loss при каждом открытии сделки. Если на депозите трейдера достаточно средств для открытия нужной позиции, то заемные средства ему не потребуются. Из предыдущих статей вы знаете, что для торговли на бирже можно использовать средства брокера, или кредитное плечо.

Разница в том, что долг банку вы возвращаете с процентами, а брокеру — только сумму займа. В своем отношении к кредитным деньгам Александр Герчик всегда категоричен — нельзя торговать на последние и на заемные средства. Имеется в виду потребительский банковский кредит, по которому надо выплачивать проценты.

Коэффициент финансового кредитного плечаизмеряет долю общих активов компании, финансируемых за счет заемных и собственных средств. Он дает представление о структуре капитала компании и ее зависимости от внешнего финансирования по сравнению с собственным капиталом. Более высокий коэффициент указывает на большую степень финансового кредитного плеча, что означает, что компания в большей степени полагается на долг для финансирования своих активов.

В некоторых случаях леверидж помогает отыгрывать убыток, удваивая ставку по принципу Мартингейла. Как выбрать кредитное плечо на Форексе и для каких целей, разберу на примерах ниже. В отличие от нефти или индексов, в торговле металлами леверидж роль играет. Здесь также все привязано к проценту маржи, который по своему усмотрению устанавливает брокер. Обратите внимание на то, что в спецификации нефти нужно уточнить тип вычисления залога.

Для открытия минимального лота (0.01) с высоким рычагом достаточно иметь на личном счете всего несколько долларов. Трейдер взял денег у брокера, вложил их в сделку, потенциальная прибыль от этого выросла. Если же сделка неудачная, то все деньги, которые брал надо вернуть брокеру.

Плату за использование кредитного плеча форекс-дилер, как правило, не берёт. Он довольствуется комиссией при открытии сделки, а также спредами. Благодаря левереджу трейдер сможет открыть сделку большего объёма, и комиссионные будут выше. Благодаря солидному кредитному плечу валютный рынок приобрёл широкую популярность у частных трейдеров. Волатильность активов на рынке форекс гораздо ниже, чем на других, и без привлечения заёмных средств прибыль представлялась бы менее интересной для участников торгов.

Несколько успешных сделок с кредитным плечом иногда могут привести к тому, что трейдеры станут слишком самоуверенными, недооценивая связанные с этим риски. Кредитное плечо, хотя и является мощным инструментом в финансовом арсенале, требует деликатного обращения. В этой статье мы расскажем вам о лучших методах безопасного и эффективного использования кредитного плеча в вашей торговой деятельности. Однако если проект проваливается или приносит доход ниже стоимости заемных средств, убытки также увеличиваются.

В биржевой торговле залог – это ваши средства на депозите. Хотя их размер может быть и в 50, и в 100 раз меньше денег, предоставляемых брокером, здесь рискуете только вы, т.к. Если цена достигнет определенного значения, сделка будет закрыта.

Предлагаемые к заключению договоры или финансовые инструменты являются высокорискованными и могут привести к потере внесённых денежных средств в полном объёме. До совершения сделок следует ознакомиться с рисками, с которыми они связаны. Операции с финансовым рычагом влекут за собой дополнительную нагрузку на эмоциональное состояние участников рынка.

Кредитное плечо на Форекс – это инструмент, позволяющий трейдеру нарастить объемы позиции или сократить маржу (залог), высвободив тем самым деньги для открытия других сделок. Леверидж является высокорисковым инструментом в том случае, если суммарный объем сделок превышает процент от депозита, установленный политикой риск-менеджмента. Еще одна причина использования кредитного плеча — это повышение ликвидности капитала. Например, вместо того, чтобы удерживать позицию с кредитным плечом 2x на одной бирже, можно выбрать кредитное плечо 4x для сохранения того же размера позиции с меньшим залогом.

Это означает не только изучение принятых терминов и трейдерского жаргона, но и понимание таких вопросов, как принцип формирования прибыли, откуда берется спред, своп. Вопрос, что такое кредитное плечо также относится к этой категории, от него напрямую зависит КПД вашего трейдинга. Чтобы разработать оптимальную стратегию управления рисками, можно обратиться за профессиональной финансовой консультацией. Необходимо постоянно следить за котировками, ловить моменты для совершения сделок, перед тем как закрыть кредитное плечо на бирже. Тогда как инвестирование позволяет по нескольку месяцев, а то и лет, не переделывать структуру портфеля. Кроме того, таким кредитом можно воспользоваться не во всех видах активов.

Этот параметр напрямую не влияет на риск, так что если трейдер себя контролирует, то и проблем от высокого левериджа не будет. Эмоциональным людям лучше подбирать счета с небольшим плечом. Торговля без кредитного плеча приводит к сильному снижению доходности, в эту крайность впадать не рекомендую.

Это термин, который существует уже много веков, но для многих остается окутанным тайной. Но для знающих людей, таких как эксперты WoolyPooly, это и инструмент, и оружие, и обоюдоострый меч. Сегодня мы приоткроем завесу над финансовым рычагом, особенно над его взаимодействием с постоянно развивающимся миром криптовалют. Чeм oнo вышe, тeм бoльшe у нeгo cxoдcтвa c oбoюдoocтpым мeчoм — вмecтe c pocтoм шaнcoв нa бoльшую прибыль вoзpacтaют и pиcки остаться бeз штaнoв. У новичков может сложиться впечатление, что система создана специально для них, и ее можно использовать на всю катушку, чтобы разогнать депозит.

Инвесторы часто распоряжаются значительными суммами, имеющимися на счетах. К кредитному плечу они прибегают крайне редко либо не используют вообще — они ведь покупают бумаги на длительные периоды и пользоваться плечом им невыгодно. У трейдера и инвестора разные стратегии, потому что разные цели даже в рамках одной и той же биржи. В силу этого и инструменты разные, и условия предоставления плеча.

Разберем, как работает кредитное плечо на Форексна примере реальной ситуации в торговой платформе LiteFinance. Леверидж предоставляется брокером без начисления процентов. Не нужно долго ждать, проходить сложные юридические процедуры, терпеть кучу работы с бумагами. Достаточно обратиться к брокеру, и он предоставит кредитное плечо. Произойдет событие, когда станет понятно, что это не манипуляция, а настоящий медвежий рынок, слишком поздно.

Далее поговорим о том, как его размер может повлиять на нашу прибыль или убыток. Малое плечо может приносить пользу в отдельных ситуациях, когда не хватает собственных средств. С одной стороны, большое кредитное плечо — это возможность хорошо заработать на форекс, с другой стороны, можно быстро потерять весь свой депозит. При одинаковом объеме позиций в случае убытка сделка с плечом закроется по стоп-ауту позже, чем без него. Процент маржи – фиксированное значение, устанавливается брокером и указывается в спецификации инструмента. Это еще один пример важности типа расчета маржи в спецификации.

Но это не значит, что брокер готов предоставить вам столько денег, сколько вы захотите. Как уже упоминалось выше, расчет производится исходя из уровня риска. Тем не менее, к нефти, золоту и серебру применяется формула CFD, тогда как палладий является исключением (для него сработает кредитный леверидж, установленный трейдером на его счете). В этом примере был открыт ордер минимальным лотом 0,01, для чего понадобилось 1 127,21$. Эта цифра отражается в строке «Задействовано средств»; при этом свободных денег осталось 872$.

В трейдинге возможно иметь большую прибыль, чем в обычном инвестировании, так как количество сделок у торговца намного больше, чем у инвестора. С другой стороны, трейдеры (или, как их еще называют, спекулянты) несут большие риски. У каждой акции и облигации свой уровень риска и размер плеча. Размер кредита зависит от того, какие бумаги вы используете в качестве обеспечения. Кроме того, одни ценные бумаги — «маржинальные» — могут использоваться как обеспечение для покупки в кредит других бумаг, даже немаржинальных. Потому что для получения кредита нужны не денежные средства, а подходящие для залога бумаги.

При отсутствии выставленного stop loss, рыночные ценовые колебания могут обнулить баланс участника буквально за минуту. Поэтому, новичкам важно не только знать, как выставлять ордера на Forex, но и разбираться в особенностях форекс-трейдинга и маржинальной торговли. Это лишь инструмент, эффект зависит от того, как вы его используете. Если говорить простыми словами, то крупное плечо позволяет торговать на большую сумму. Но это не значит, что нужно тут же входить в рынок максимальным лотом, а потом недоумевать куда делись все деньги со счета.

Трейдерам лучше не выходить за рамки правил торговой системы и не пытаться ставить против неё. Если система стала неэффективной, её следует изменить, но не нарушать. Рисковать в надежде сорвать большой куш не следует ни опытным трейдерам, ни новичкам. Что касается того, как купить акции без кредитного плеча, то и Just2Trade, и БКС брокер решают эту проблему. В случае с фондовым рынком ситуация схожая, только маржинальная торговля на фондовой бирже ведется с меньшим левериджем. Это значит, что кредитное плечо во много (иногда в сотни) раз больше размера маржи.

То есть у трейдеров появляется возможность открытия позиций на сумму, превышающую их вложение. Плечо следует выбрать максимальное, из тех что предоставляет брокер. В противном случае не будет хватать средств для открытия минимального лота. Но четко контролировать риски и работать минимальным лотом до тех пор пока депозит не увеличится. Обычно чтобы трейдер мог позаимствовать капитал для увеличения объёма позиции, ему самому нужно вложить небольшую долю в качестве залога – он называется маржей.

Это означает, что на каждый доллар собственного капитала приходится $1,67 долга, что говорит о высокой степени финансового кредитного плеча. Кредитное плечо в трейдинге на форекс или другой бирже — это соотношение депозита трейдера к общему объему сделки, который может в разы превышать имеющийся депозит. Помните, что ключ к разумному использованию кредитного плеча – исключительно в ваших собственных руках.